Dans le Sondage de 2020 sur les risques liés à la retraite, mené en partenariat avec Ipsos, l’ICA a posé aux Canadiens et Canadiennes une série de questions audacieuses à propos de leur retraite ainsi que leur planification à long terme. Le sondage portait sur la compréhension que les Canadiens et Canadiennes ont envers la longévité et la vie à la retraite, et sur le degré de précision des attentes concernant l’invalidité à la retraite, le besoin de soins de longue durée, et plus encore.

Dans cet article, nous examinons les sommes épargnées par la population canadienne pour sa retraite, ses options si elle manque de fonds, et si elle tient compte des assurances durant sa planification.

Un avenir incertain

Même si cela est associé à une retraite plus confortable et sécuritaire, plus de la moitié de la population canadienne n’a aucun plan financier pour sa retraite, ce qui signifie que la majorité aura un revenu inférieur durant sa retraite que pendant ses années actives. Contrairement au 80 % de personnes qui ont un plan et prévoient vivre une retraite confortable, il y a un écart qui pourrait indiquer qu’on doit intervenir plus tôt.

Les raisons expliquant l’absence de plan financier pour la retraite variaient énormément d’une personne à l’autre. Des coûts trop élevés jusqu’à l’absence de personnes à charge en passant par l’âge, mieux comprendre pourquoi quelqu’un n’épargne pas est un défi complexe rempli de contradictions.

Le Sondage sur les risques liés à la retraite 2020 ventile davantage les répondantes et répondants, ce qui permet d’observer que près d’une personne à la retraite sur 5 (19 %) indique avoir moins de 25 000 $ en épargnes et investissements. Il est important de noter que, de manière générale, le volume d’épargne s’est amélioré depuis les deux derniers sondages sur le risque lié à la retraite, et une plus grande proportion des personnes retraitées se retrouve dans les groupes ayant davantage d’épargnes et d’investissements.

| Retraité(e)s | 2020 | 2012 | 2010 | 2020 vs. 2012 | 2020 vs. 2010 |

|---|---|---|---|---|---|

| Moins de 25 000 $ | 19 % | 19 % | 23 % | 0 % | (4 %) |

| De 25 000 $ à 50 000 $ | 7 % | 12 % | 15 % | (5 %) | (8 %) |

| De 50 000 $ à 100 000 $ | 8 % | 11 % | 11 % | (3 %) | (3 %) |

| De 100 000 $ à 250 000 $ | 15 % | 15 % | 17 % | 0 % | (2 %) |

| De 250 000 $ à 500 000 $ | 16 % | 12 % | 8 % | 4 % | 8 % |

| De 500 000 $ à 1 M$ | 11 % | 7 % | 6 % | 4 % | 5 % |

| 1 M$ ou plus | 7 % | 4 % | 3 % | 3 % | 4 % |

| Ne sais pas | 16 % | 21 % | 17 % | (5 %) | (1 %) |

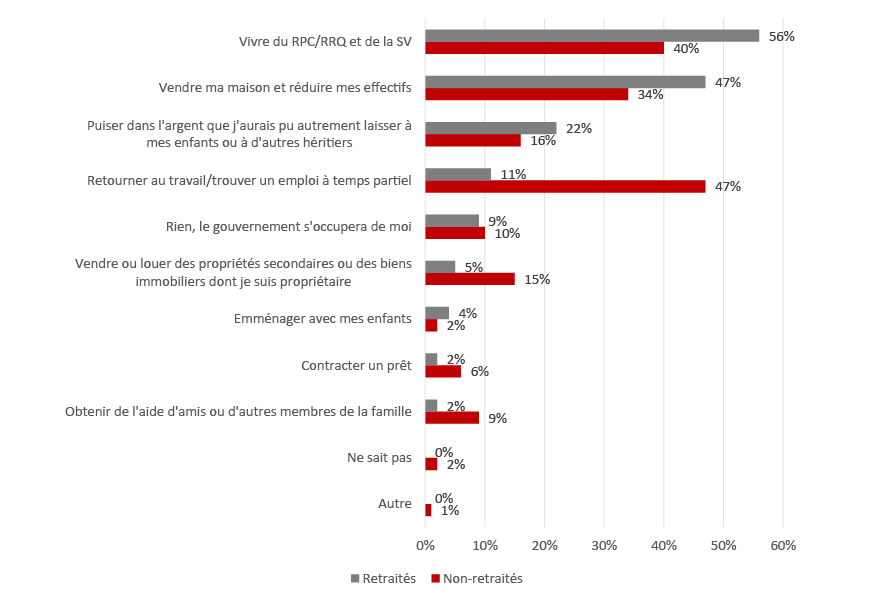

Les conclusions démontrent aussi que près de la moitié de la population canadienne (44 %) indique que si ses épargnes devaient s’épuiser, elle se fiera aux prestations de Sécurité de la vieillesse et à celles du Régime de pensions du Canada ou du Régime des rentes du Québec. Et ce pourcentage grimpe à près de 6 personnes sur 10 (56 %) parmi les personnes retraitées. Fait intéressant, les personnes encore sur le marché du travail sont quatre fois plus susceptibles que celles retraitées d’indiquer qu’elles seraient prêtes à retourner travailler à temps partiel si elles manquaient d’argent durant leur retraite (47 % contre 11 %).

Pour permettre de mieux comprendre combien une personne devrait économiser pour avoir une retraite confortable, les autrices et auteurs du rapport ont calculé une projection d’épargne-retraite. En supposant que l’inflation sera de 2 % et que le taux de rendement après retraite sera de 3,5 % pendant 20 ans, on estime qu’une personne prenant sa retraite à 65 ans devrait épargner environ 900 000 $ pour avoir un revenu de retraite annuel de 50 000 $.

Un avenir sans filet de sécurité

Mais ce n’est pas que l’instabilité financière qui rend la population canadienne vulnérable. En plus d’un manque d’intérêt ou de connaissances sur les régimes d’épargne-retraite, plusieurs personnes n’ont aucune assurance-vie ou maladie.

De plus, au Canada, plus d’une personne sur 3 (37 %) n’a aucune assurance-vie, invalidité, maladie grave ou pour soins de longue durée. Ce pourcentage est encore plus élevé chez les personnes à moindre revenu (58 % de celles gagnant moins de 40 000 $) et chez les plus jeunes (58 % de la génération Z). Parmi ces types d’assurance, l’assurance-vie est la plus courante avec 54 %, alors que seulement 12 % de la population indique posséder une assurance pour soins de longue durée.

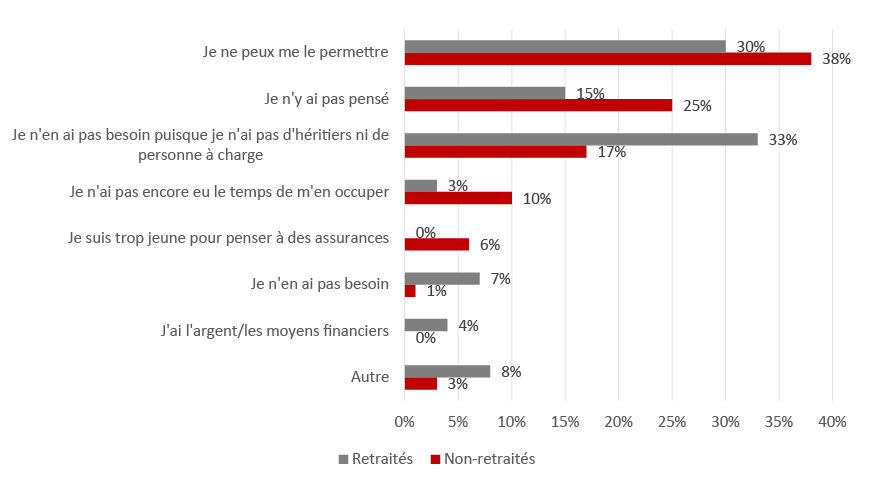

Le tableau ci-dessous indique pourquoi les répondantes et les répondants n’ont pas souscrit à une assurance :

« Au moment de passer en revue les données, plusieurs réponses sont ressorties du lot parce qu’elles étaient inattendues, inquiétantes ou les deux. Nous avons rédigé ce rapport des faits saillants pour attirer l’attention sur les réponses, afin que la communauté actuarielle utilise ses aptitudes en résolution de problèmes et aie une incidence sur certains de ces problèmes sous-jacents », a expliqué Krista Sacrey, co-autrice et FICA.

Pensez-vous être financièrement prête ou prêt pour la retraite? Dites-le-nous en commentaire.

Lisez le prochain article de la série, Anticiper le besoin des soins de longue durée et ses coûts.

Lire le rapport complet.